配资行业 成于区域,困于一隅,9年IPO苦旅,“带病”股东熬不住了:求求了,让东莞证券上市吧!

来源:市值风云

最大的差异化就是“东莞”两个字。

作者 | 观韬

编辑 | 小白

6月底,东莞证券股份有限公司(以下简称“东莞证券”)再次更新了它的IPO招股书,自2015年6月首次申报以来,这已经是东莞证券冲击IPO的第9个年头。

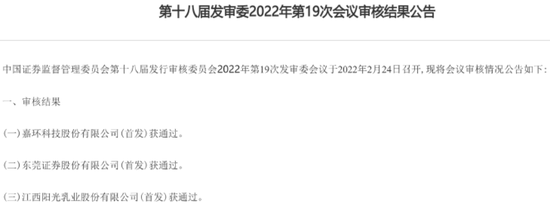

在此之前,东莞证券离上市最近的一次是在2022年2月,当时已通过发审委审核,但最终并未拿到上市批文。

2023年2月,东莞证券再次重新递交上市申请,重新排队,从头再来。

苦等16年,最大障碍锦龙股份熬不住了

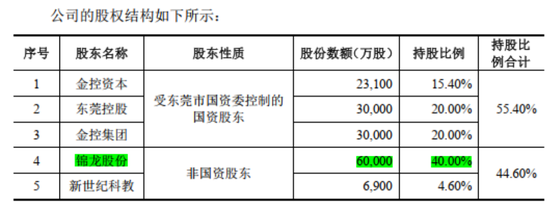

东莞证券前身由人民银行广东省分行于1990年设立,1997年与人行脱钩后,东莞市国资委正式入主。目前,东莞市国资委通过下属企业合计持有东莞证券55.40%的股权。

(东莞证券招股书)

除东莞市国资委外,上市公司锦龙股份(000712.SZ)持有东莞证券40%股权,是第一大单一股东,该等股权由锦龙股份在2007、2008年间分批受让取得,拢共花了近7亿。

此外,锦龙股份的控股股东东莞市新世纪科教拓展有限公司(以下简称“新世纪科教”)持有东莞证券4.60%股权,它们的实控人都是自然人杨志茂。

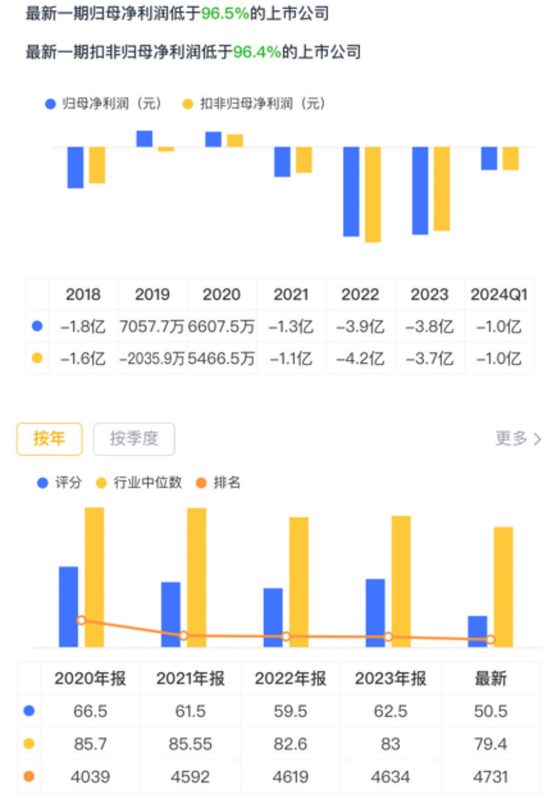

但锦龙股份这家公司,打开市值风云APP只需要30秒就能甄别出来,这些年压根没有赚到钱,吾股评级排名更是常年在4000名开外。

(制图:市值风云APP)

典型的垃圾类公司。

除了参股东莞证券,锦龙股份还是中山证券的控股股东,锦龙股份主业同样是证券公司业务。

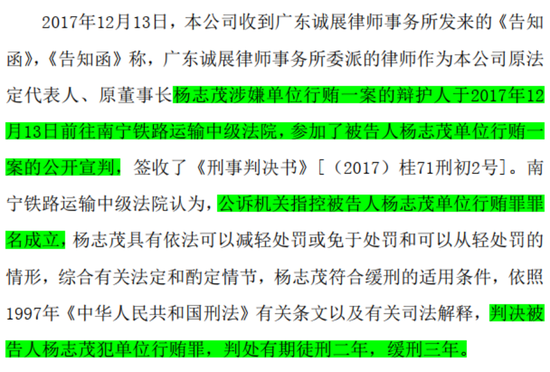

但锦龙股份持有的东莞证券股权最大硬伤这些股权都是其实控人杨志茂通过单位行贿国家公务人员取得的,锦龙股份涉嫌单位行贿也是东莞证券自2017年5月至2021年2月IPO一度中止长达4年的唯一原因。

(来源:锦龙股份公告)

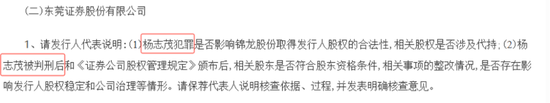

2022年上会时,发审委的第一个问题就是杨志茂非法行为取得的股权是否具有合法性,是否涉及代持,可以说是直击要害。

(第十八届发审委2022年第19次会议审核结果公告)

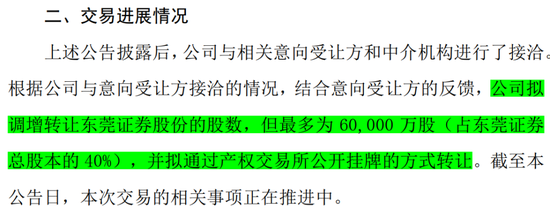

2023年底,锦龙股份公告因资金压力,拟通过产权交易所挂牌的方式公开转让东莞证券最多40%股权。

(来源:锦龙股份公告)

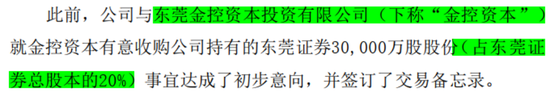

目前,锦龙股份已同东莞国资委旗下,也是东莞证券股东之一金控资本就转让东莞证券20%股权达成初步意向。

(来源:锦龙股份公告)

但客观来说,就目前进展看,其通过非法行为获取的股权是否具有合法性这一核心问题仍未彻底解决,背后是否有其他利益安排更是无从确认。

所以核心问题并没有解决。

排名即实力,成于区域,困于一隅

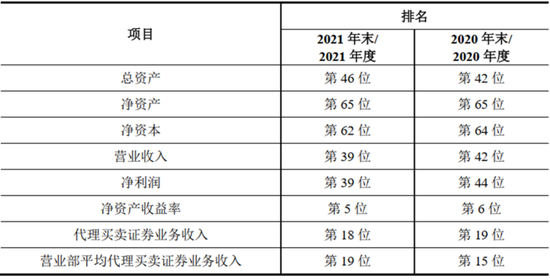

目前,我国共有140多家券商,其中活跃券商约60家,而东莞证券的各项指标整体排名约在40名,由于业务同质化程度高,在券商行业,排名基本上就代表了该券商的竞争力。

(东莞证券招股书)

01 受益东莞,经纪业务最强

东莞证券最有竞争力的业务是代理买卖证券,也是其经纪业务主要收入来源,近年排名能做到18、19位,较其行业平均排名靠前不少,同时也是其规模最大、收入利润贡献最大的业务。

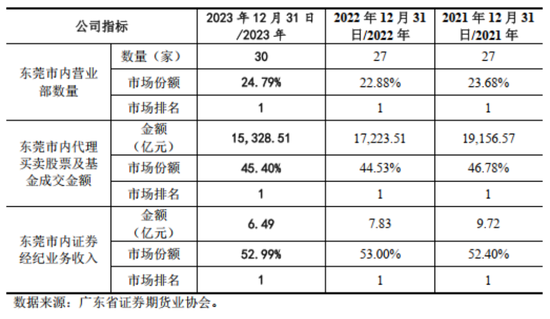

司如其名,公司代理买卖证券业务的核心竞争优势是在东莞,无论是营业部数量、代理买卖成交额还是经纪业务收入,均在东莞市名列第一,一家吃掉东莞近一半的市场份额。

(东莞证券招股书)

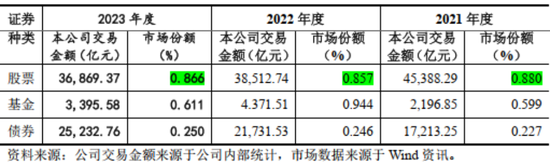

代买卖品种包括股票、基金和债券,市占率最高的是股票,约0.87%左右。另一方面,同股票市场份额之间的差距也说明,且不说做出差异化竞争优势,能做出同股票一样的市场份额也很难。

(东莞证券招股书)

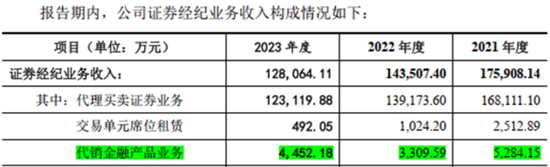

同样,在代理买卖证券业务之外,东莞证券也没有发展出来独具特色的其他经纪业务。

(东莞证券招股书)

放到广东省,东莞证券的排名就掉到第3,全国就更不用说了。在招股书中,东莞证券对经纪业务未来规划是“立足东莞、面向华南、走向全国”。

但客观来说,经纪业务既是券商基本盘,也是同质化最严重的业务,全国范围内像东莞这样在特定区域独占鳌头的券商不少,且市场也基本被开发殆尽,这也意味着除非并购或者被并购,东莞证券经纪业务未来大概率还是维持现状。

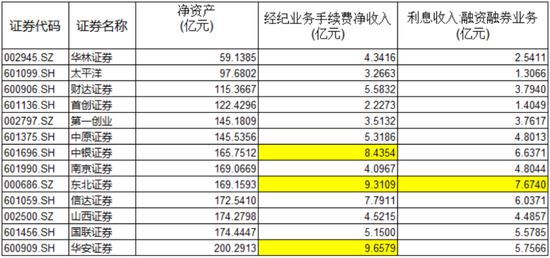

但有一说一,东莞及广东地区的经济发展水平确实让东莞证券获益匪浅,截止2023年底,东莞证券净资产90.38亿,在已上市的券商中只比华林证券强,但它的经纪业务体量和中银证券、东北证券和华安证券不相上下。

(来源:Choice终端)

在净资产200亿以内的券商中,东莞证券2023年7.86亿的融资融券业务收入排在第一,也足见其客群优势。

02 看天吃饭,赚大钱主要靠牛市

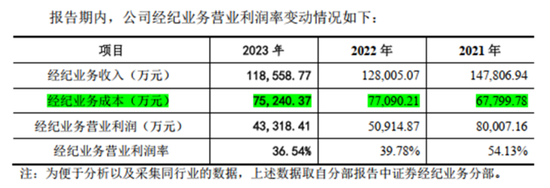

事实上,券商经纪业务是一块看天吃饭、旱涝保收的业务,由于经纪业务成本以工资、税金为主,成本相对固定,赚多少钱完全取决市场行情好坏。

(东莞证券招股书)

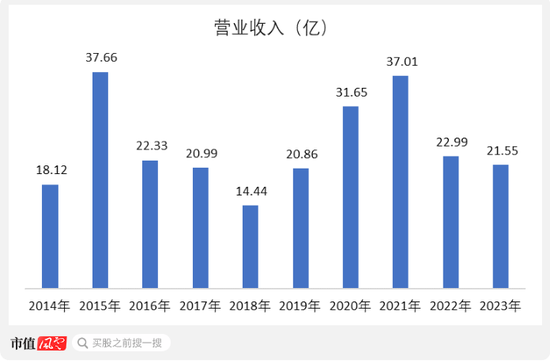

从总收入看,东莞证券自2015年超级牛市赚得37.66亿收入以来,再也没有越过这一业绩高峰,2021年37.01亿的总收入虽勉强打平,但当年经纪业务收入只有15亿,而2015年高达25亿。

(来源:Choice终端,制图:市值风云APP)

市场强弱也决定了东莞证券赚多赚少,2023年净利润6.35亿,明显不是好年景。

(来源:Choice终端,制图:市值风云APP)

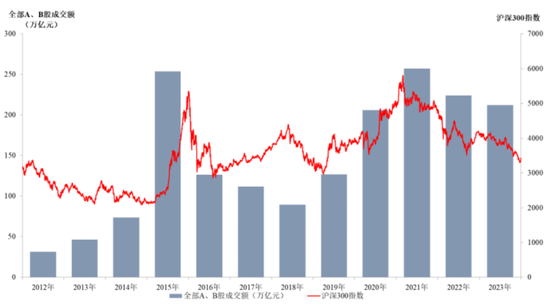

由此,我们还可以根据区域券商营收变动反向推断二级市场强弱情况,相对头部券商,区域券商腾挪空间更小,也因此我们看到东莞证券各年营收走势基本就是各年全A成交额的翻版。

(东莞证券招股书)

投行业务集中在广州,自营业务力主固收

同所有券商一样,东莞证券的收入主要来自经纪业务、投行、自营、资管和信用业务五大块,经纪业务和信用业务已经在上节分析,继续来看其他。

(东莞证券招股书)

01 投资银行业务也被困在广州

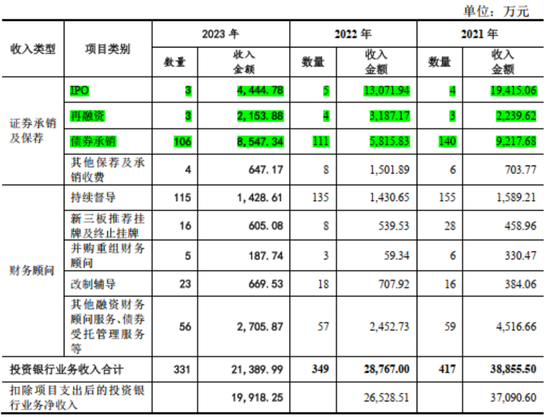

区域特色明显也是东莞证券投行业务的最大特色,只举一例,2021年至2024年5月底,东莞证券累计服务完成的投资银行业务共13单,而广东省外的业务只有1单。

(东莞证券招股书)

这也再次说明,由于业务同质化严重,对中小券商而言,投资银行业务也呈现很强的地域特色,谁也别想从各自市场分得一份羹。东莞证券对自己的定位是“立足东莞,辐射全国,去北交所找机会”。

(东莞证券招股书)

IPO和再融资业务赚钱是公开的秘密,以2021年为例,4单IPO业务创收就已经是140单债券承销业务收入的两倍多,但东莞证券IPO及再融资业务的最大瓶颈是数量有限,或者说客户资源有限。

这又回到区域性券商这个特色,或者说桎梏。

(东莞证券招股书)

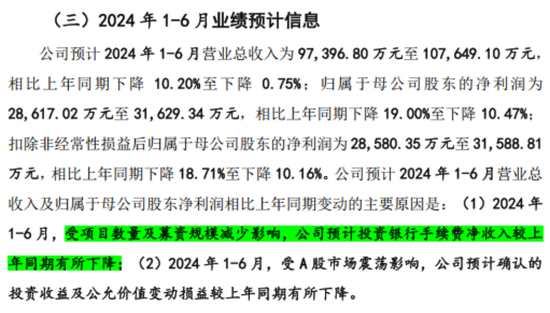

此外,投资银行业务受政策影响也比较大,也是2024年上半年业绩下滑的主要原因之一。

(东莞证券招股书)

02 自营业务固收为主,权益投资只是锦上添花

再来说自营业务,说实话,研究券商时,风云君最感兴趣的就是它的自营业务。

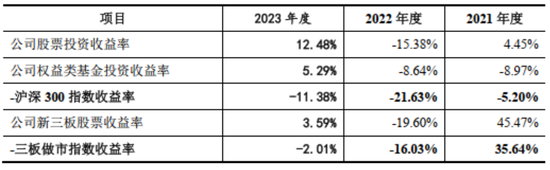

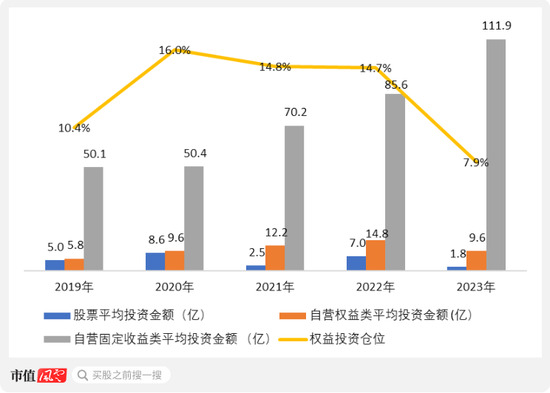

从结果看,东莞证券近3年股票投资收益率都跑赢沪深300指数,其中2023年最亮眼,当年股票投资收益率12.48%,而同期沪深300指数收益率只有-11.38%。当然也有跑输大盘的时候,比如2019年和2020年。

(东莞证券招股书)

2024年1-6月,中国外汇市场累计成交135.43万亿元人民币(等值19.06万亿美元)。

1-6月累计,全国共销售彩票3084.78亿元,同比增加345.79亿元,增长12.6%。其中,福利彩票机构销售1050.20亿元,同比增加152.03亿元,增长16.9%;体育彩票机构销售2034.58亿元,同比增加193.76亿元,增长10.5%。

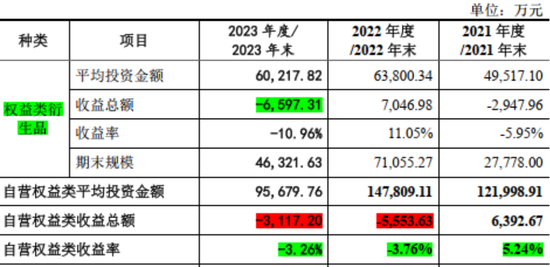

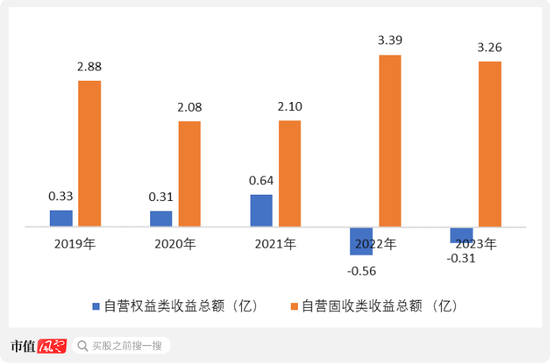

不过有意思的是在股票投资收益最亮眼的2023年,东莞证券当年自营权益产品反倒亏了3117万,主要是当年投资的6亿权益类衍生品亏损了6,597万元,而当年股票平均投资额只有1.8亿,股票持仓创5年新低。

(东莞证券招股书)

所以我们说任何数据都不能只看相对值。

从历史数据看,虽然会根据市场情况适时调整仓位,但东莞证券权益投资仓位最高也不过2020年的15%左右,这隐含的另一层意思是,权益类投资并不是东莞证券自营业务主要创收来源。

(来源:Choice终端,制图:市值风云APP)

自营固收类产品才是东莞证券自营业务核心,每年稳定贡献3亿左右收益,而自营权益产品更多是锦上添花。

(来源:Choice终端,制图:市值风云APP)

在配置上呈现金字塔特征是目前国内券商自营业务主要特征,基础配置以固定收益类资产为主,中间配置以量化投资类资产为主,塔尖才是权益类资产。

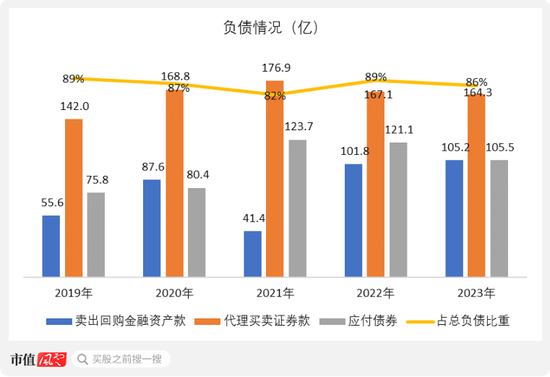

东莞证券固收类自营产品使用业内普遍采用的杠杆投资方式获取收益,即公司投入自有资金购买债券后,再使用该部分债券以质押式回购、买断式回购方式进行融资,融入资金继续用于购买其他债券,新购入的债券继续以质押式回购、买断式回购方式进行融资。

一句话概括,固定收益类资产主要赚的是息差。2021至2023年,东莞证券净资本分别为78.71、81.23和74.46亿元,在净资本基本不变的前提下,东莞证券做大固收业务的主要方式就是加杠杆。

其卖出回购金融资产在2022年突破100亿,加上代理买卖证券款、应付债券,这三项负债构成了东莞证券主要负债,不过卖出回购金融资产是其中灵活性最强,且最易取得规模借款的方式。

(来源:Choice终端,制图:市值风云APP)

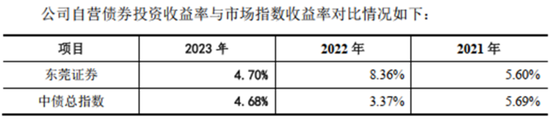

从结果看,东莞证券通过紧盯交易品种和息差空间以及上杠杆,2022年取得了不错的收益率,但长远来看,作为一个几乎透明的市场,东莞证券也只能取得同市场回报相当的收益。

(东莞证券招股书)

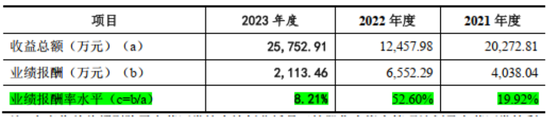

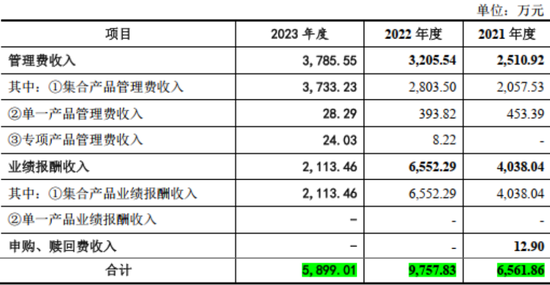

03 资管业务同样以固收为主,且贡献有限

最后简单聊聊资产管理业务。东莞证券资管业务投向还是以固收为主,过去3年平均收益率在3%上下。

(东莞证券招股书)

且很大一部分收益都成为公司的业绩报酬,2022年业绩报酬占收益总额比重甚至超过50%。

(东莞证券招股书)

与此同时,东莞证券资管业务现阶段收入贡献有限,近几年均未过亿。

(东莞证券招股书)

客观来说,东莞证券不过是国内众多券商中的一员,行业极度同质化,其最大的差异化就是“东莞”两字,市场排名就代表了整体竞争力。

虽然所有券商都在强调差异化,强调创新,但在风云君看来,目前国内券商最大的差异化就是在权益市场赚钱的能力,但似乎大家都为了求稳不约而同的选择了固收作为主攻方向。

当然,有佣金可以收,有息差可以赚,谁都想远离风险,但如果连券商都没有信心和能力在市场上赚钱,谁有呢?

一如最近频频传出券商合并谣言一样,国内券商行业的最大问题不是上市公司太少,而是太多。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 配资行业

版权声明: 本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容,一经查实,本站将立刻删除。